一、分享背景

Hi 大家好,我今天给大家分享是信用卡清算方面的内容,今天的分享主要分四块来讲:

- 定价模式

- 业务流程

- 清算流程

- 常见问题

二、分享内容

1 定价模式

首先给大家分享一下关于信用卡定价方面的内容,信用卡的定价根据卡组织会有不同的区别,所以先说明一下卡组织的区别。

1.1 卡组织根据业务类型会分为:开放业务和封闭业务

开放业务和封闭业务的区别主要在于业务的闭合程度

(1)开放业务类卡组织

由卡组织吸纳众多的发卡机构和收单机构,构建出一个服务于出卡人和商户的清算平台,例如银联、万事达和维萨。

(2)封闭业务类卡组织

由卡组织通过自身网络直接将持卡人和商户联系起来,此类卡组织主要服务于高端用户和商户,其准入机制及管理会费门槛均很高,例如美国运通和日本吉士美。

1.2 定价模型

(1)开放业务类卡组织定价模型

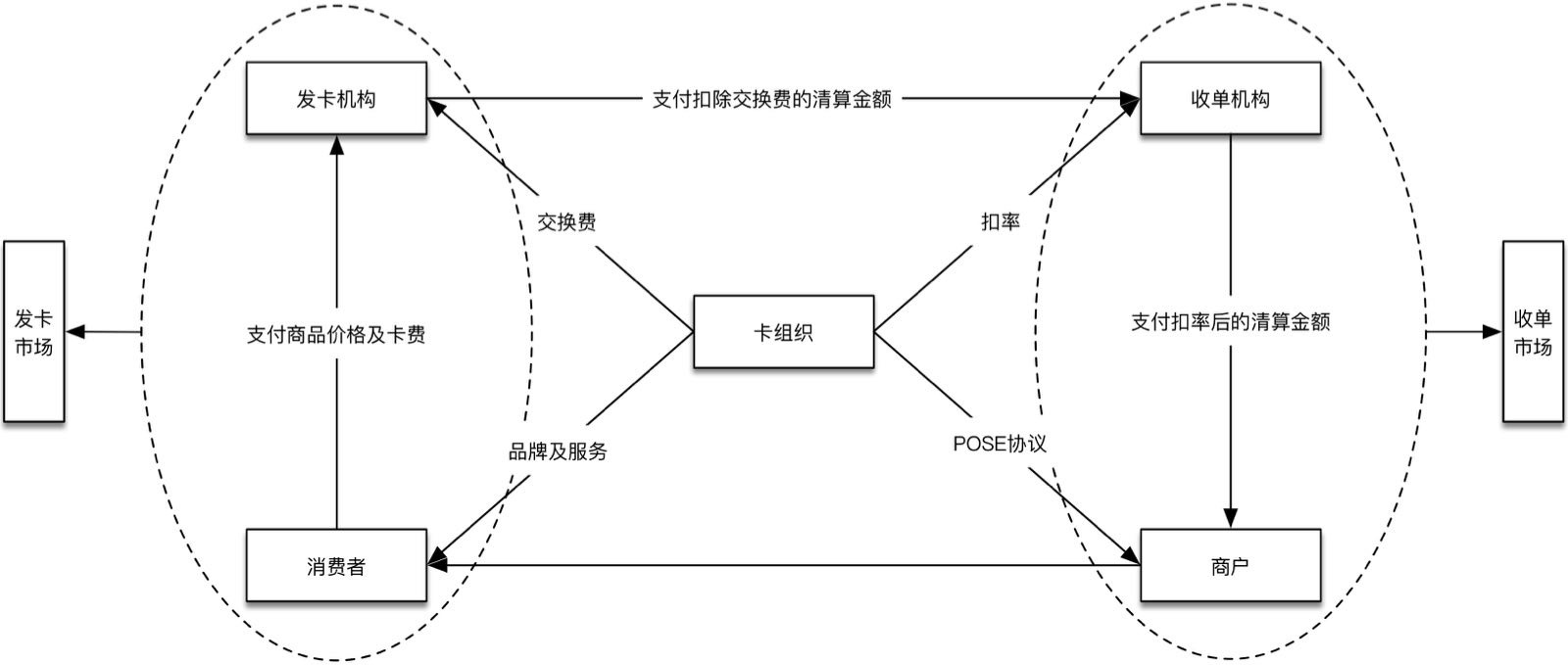

下面给大家看一下开放业务类卡组织的定价模型

从上面的图可以看出,围绕着卡组织,发卡机构和消费者,收单机构和商户分别形成了发卡市场和收单市场。

其中发卡市场主要以卡费、分期利息等进行定价,而收单市场主要以商户扣率进行定价,而卡组织和发卡机构及收单机构之间,主要对交换费进行定价。

(2)封闭业务类卡组织定价模型

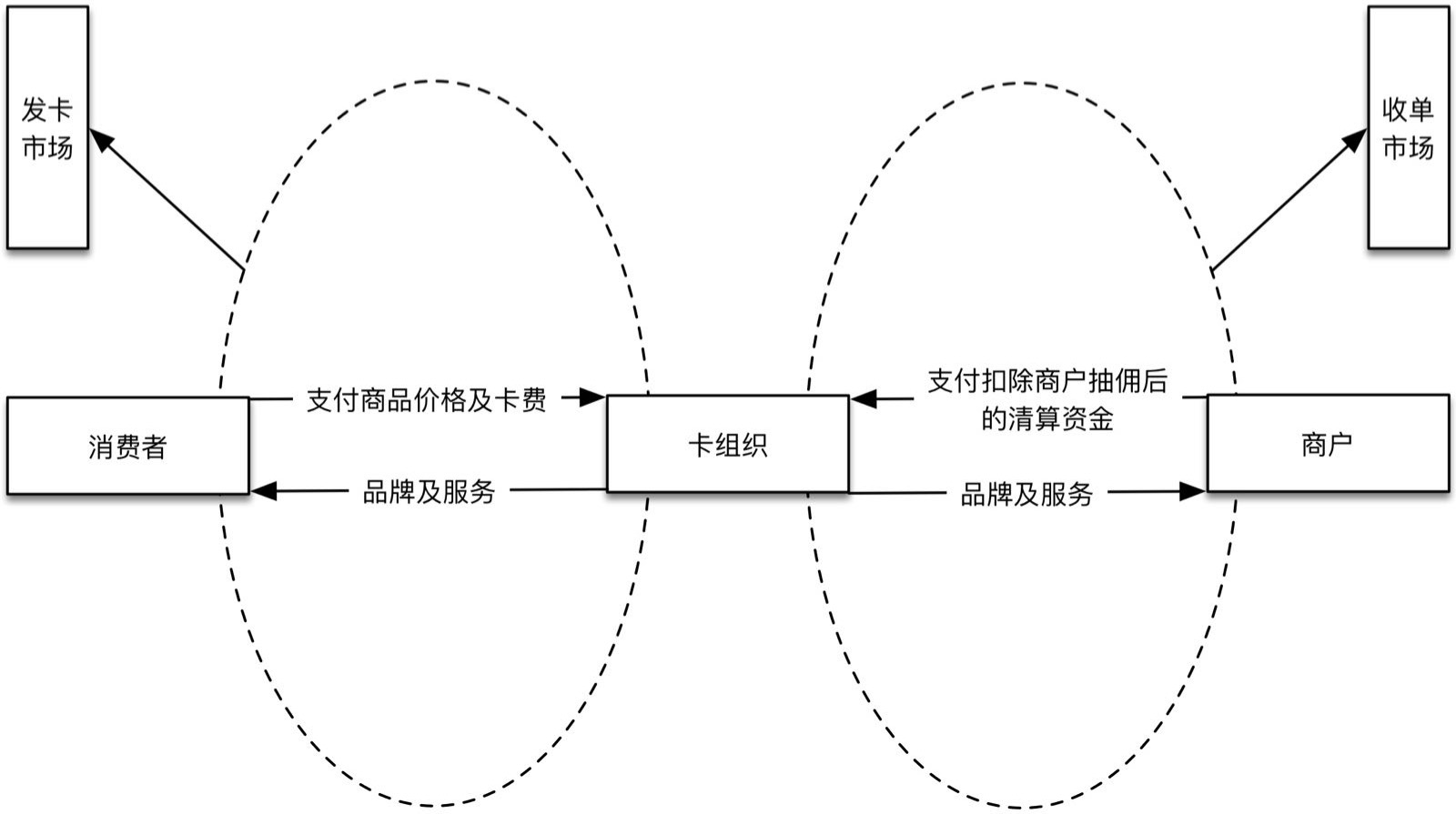

下面是关于封闭业务定价模型

在这里面大家可以清晰的看到,在整个业务环节中,最明显的就是没有了关于交换费的定价。因为封闭业务卡组织都是通过自有网络直接联系商户和插卡人,在整个业务中,卡组织本身直接对商户和持卡人进行相关的业务清算。相关的定价主要集中在卡费和商户扣率上。

除此之外,开放业务类卡组织会对其成员(发卡机构、收单机构)进行类似会员费的定价,此类定价种类繁多,主要分为分非交易类收费和交易类收费。

非交易类收费一般有入网费、许可费、数据费用等固定费用。

交易类收费主要是和交易量相关的数据处理费、境内外交易费、调单费等。

以上是关于信用卡业务定价的相关内容。

2、信用卡的交易流程

下面说一下信用卡的交易流程,主要分成两个部分:用户侧交易流程和商户侧交易流程

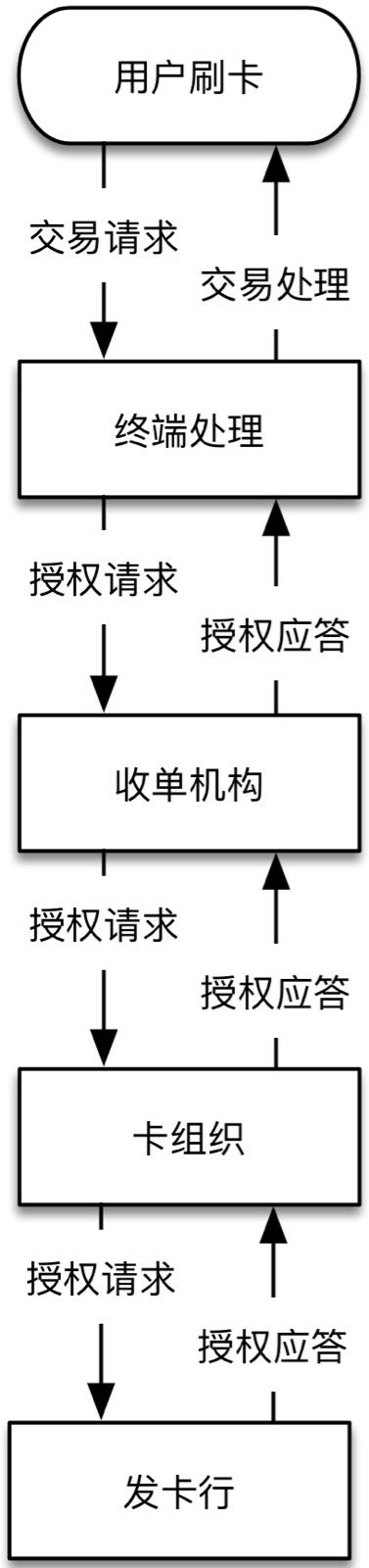

上图是用户进行刷卡后在商户侧发生的交易流程

首先有商户收银人员在终端上输入相关交易信息,终端会将相关信息送到收单机构进行授权请求。

一般收单机构会将该交易信息转发至卡组织进行识别,由卡组织识别出发卡机构后,转发至发卡机构获取交易授权,此时发卡机构对于交易信息进行鉴权,例如要求用户输入密码,并返回相关授权结果。此时授权应答原路返回,到收单机构后,收单机构根据应答结果决定是否进行记账处理,并返回终端处理结果。

在这个过程中,收单机构对终端负责,进行交易信息的报文发送和应答结果的处理,完成商户侧的交易处理。

卡组织主要进行发卡机构识别及信息转发,确保用户的卡信息可以被正确识别,而发卡机构主要对卡组织的授权请求进行应答,并给出鉴权结果,对用户及卡进行负责。

以上是在信用卡业务中最重要的两块交易流程,除此之外,信用卡业务中还包含有很多其他交易流程,例如商品分期、账单分期等,收单市场二级代理等等,这些业务本次分享暂不赘述,将来有机会再给大家详细说明一下

3、清算流程

下面给大家说一下信用卡业务的清算流程

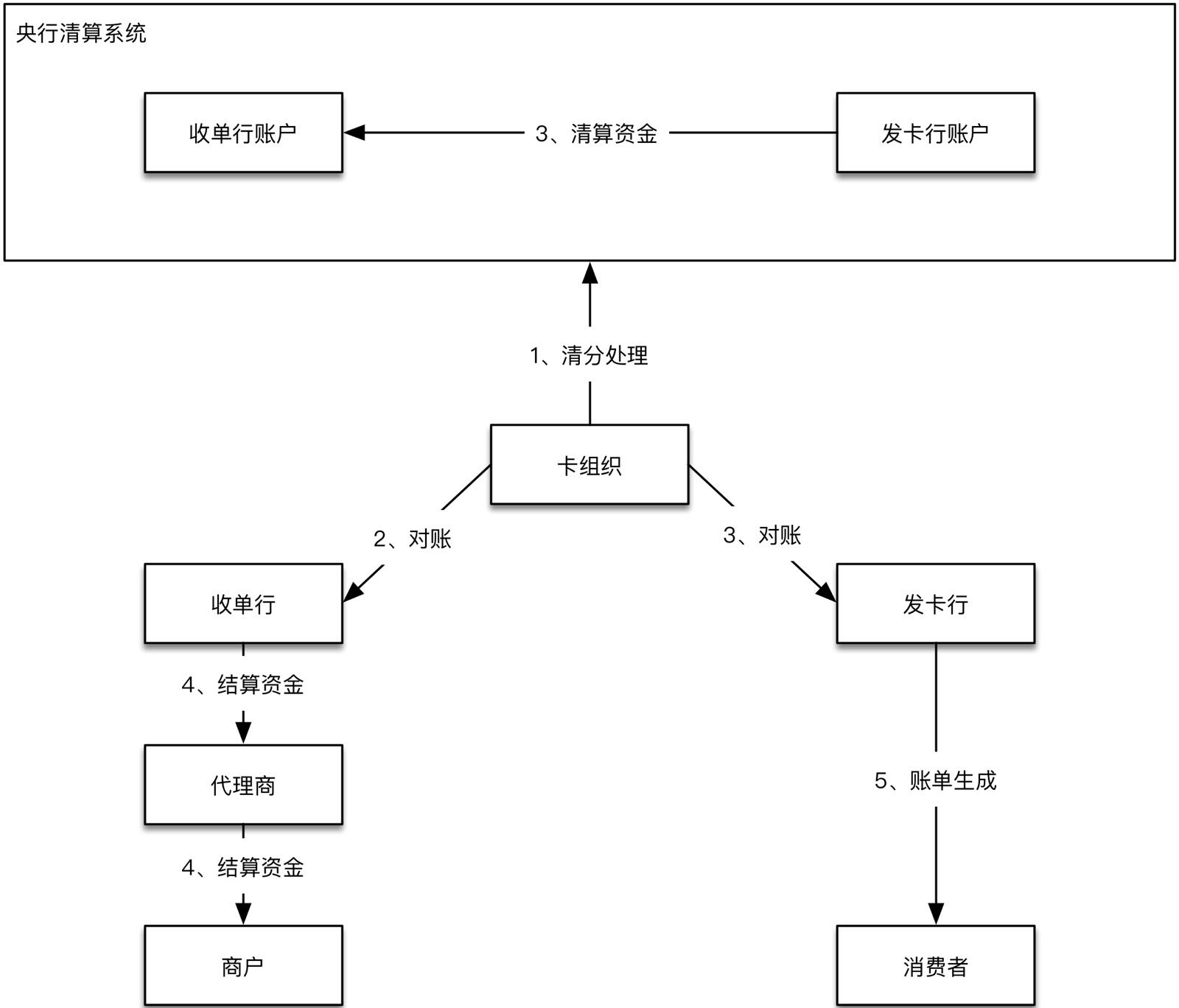

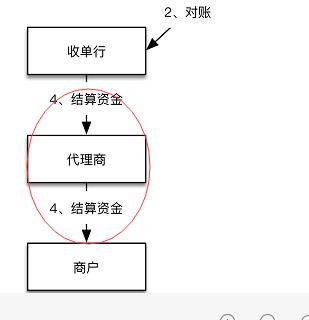

在上面的图中,大家可以看到,卡组织的清算过程其实是由三部分组成,即清分处理、对账和清算资金。

收单行对代理商,代理商对商户,以及发卡行对用户都是各自单独的清算过程。

首先说一下卡组织的清算过程,因为国内银联是唯一的卡组织,所以就以银联举例:

(1)银联会把当天所有发卡机构和收单机构的交易挂账数据进行清分,在这个过程中,银联根据规则引擎,在各成员之间进行净额轧差,计算出最终的清算结果。

(2)将清分结果发给各成员进行联机对账,对账的依据就是银联的清分结果。当对账结束,差错账挂账并生成轧差净额后,由银联发送清算指令到央行清算系统进行清算,将资金从发卡行清算到收单行。

(3)当银联算清完毕后,发卡行会根据分润规则对代理商进行清算,而各个代理商则会根据和商户之间的约定进行二次清算。

(4)发卡行则根据清算结果对用户交易进行入账,并在用户账单日进行出账。

以上就是信用卡业务的清算过程。

4、常见问题

下面说一下几个常见的问题:信用卡套现、信用卡逾期违约、异常交易

4.1 信用卡套现

其实大家作为业内,说起信用卡的问题,估计第一时间想到的就是套现,不过目前信用卡的套现难度很大,其中主要原因就是因为政策取消扣率封顶的缘故,以前如果用封顶机,使用大额信用卡消费十几万,一般手续费也才几十块钱,加上入网费之类,一笔交易一般也不会过百元,所以给信用卡套现带来了极大地方便。

现在信用卡套现难度已经越来越大,主要方式也由原来的封顶机刷卡,改为去各种电商平台进行虚假交易,并转嫁相关费用给平台来进行操作

4.2 信用卡违约

信用卡违约,一般是用户过度消费,导致无法对账单进行还款导致,除此之外多数还有关于恶意透支和套现导致的逾期,最终造成违约。

目前国内信用卡违约的处罚比较严厉,根据各家银行规定,一般超过M3的违约用户是肯定要上征信,部分风控较差的银行,甚至可能M1就上征信,一旦上了征信,后果大家应该是非常清楚的。

取消征信只有两个办法

(1)向发卡行申诉,要求撤销,各银行是可以申请取消用户不良记录的,但是各家银行风控机制基本禁止此类做法,除非是涉及诉讼的盗刷等特殊情况

(2)继续持卡5年,并保证再无逾期记录,5年后征信信息会做更新,逾期等不良记录可以被更新掉

4.3 异常交易

常见情况主要由以下几种

(1)重复交易

当POS机通信性能很差的时候,经常出现交易超时的情况,此时商户一般会要求用户再次进行交易。

一般来说第一次交易如果失败,则第二次交易不会出现问题,但是第一次交易如果实际上是成功的话,用户就等于一次交易服了两次款项。此时用户可以持POS小票向发卡行进行申诉,发卡行会协调银联及收单行进行调单,从商户处扣除重复交易金额,并回复用户额度。

还有一种情况是交易超时,但是用户拒绝进行二次交易,商户在最后结算时发现无此交易的时候,可以向收单行进行申诉,收单行负责协调银联和发卡行进行差错处理,扣除用户额度,并将该交易对用户进行入账

(2)否认交易

因为信用卡属于贷记产品,先消费后还款,所以经常会出现用户消费后否认消费。

目前主要的防范措施即为要求用户在小票上进行签字,一旦出现诉讼,小票签字记录将成为鉴定否认交易的关键,除此之外一般商户还可以提供监控录像等作为辅助

(3)盗刷

目前国内个人信息泄露非常严重,使用他人信息办卡以及盗用别人信用卡进行刷卡的时间层出不穷,一般遇到此类时间,均需要用户提供具体的信息证明盗刷行为,否则一般会按照否认交易处理。

三、FAQ

Q:额度扣减是在消费后还是在日中清算后?

A:额度扣减是在授权成功以后,日终清算是进行发卡行入账。

Q:最近的广州新政对贵司的人品投资产品有何影响?

A1:是指禁止转让吗?还没发文落地吧

A2:浙江金融办还没发文

Q:你们人品宝的产品逻辑你们不说下,特别是风控资金保障可以介绍下吗,你们风控数据读账单信息,卡额度信息认银行个人授信啥的可以说下

A:人品宝的东西因为涉及到公司内部的一些核心业务,不太方便分享,如果是对资金安全有所疑虑,可以具体说一下担心的问题

Q:就是贵司面对新政会如何处理从而影响现有产品,保障流动性

A:以前简单讲过些人品宝撮合逻辑,可以翻下大熊的公众号

Q:主要是对流动性问题的预估处理策略大概会咋样

A1:广州的那个新政如果成为大势所驱,那么我们的活期产品一定会受到影响,业务重心会转移到不受债转困扰的定期产品上,这个恐怕不是我们要面对的,而是所有活期类P2P业务都要面对的了

A2:我的看法和@thq-51信用卡 一致,目前看到只是广东这边的平台爆出这个消息,消息来源是网贷之家的披露,没有正式的发文之前,我们不会太关心这个问题

Q:代理商结算给商户这个地方算不算二清呢?

A1:不算,这个算专业化服务

A2:那个他画错了,是分润清给代理商,结算款清给商户,两个独立打款流程

Q:对的,这个我没画清楚,两位说的没错,分润给到代理商,结算款是直接给到商户的,但是这部分是一个相对标准化的过程,市场上一直都存在二清机甚至三清机,这类POS的业务都是没有拍照的公司在做,属于二清,不合规的,之前银联和通联有因为这个事情被处罚过

A:但是这部分是一个相对标准化的过程,市场上一直都存在二清机甚至三清机,这类POS的业务都是没有拍照的公司在做,属于二清,不合规的,现在没有这种二清三清机器的说法,资金只能直清商户,区别在于通道几手,还有是否报备银联认证。现在通道三手之外的很少了

本文档来自支付产品技术交流群的聊天记录整理,由志愿者整理并发布到本网站。如需要及时收到来自支付产品技术交流群的最新消息,请扫码关注“凤凰牌老熊”的微信公众号。 本群面向支付行业的有经验(2年以上)的产品经理、软件工程师、架构师等,提供交流平台。如想加入本群,请在本文评论中留言(不公开),说明所在的公司、负责的工作、入群分享的主题和时间。